สมัยนี้ไปที่ไหนก็ได้ยินแต่คำว่า ฟินเทค บิ๊กดาต้า สตาร์ทอัพ เอไอ ดิสรัพทีฟ อินโนเวชั่น ฯลฯ ออกจากปากนายธนาคาร ผู้เชี่ยวชาญจำนวนไม่น้อยต่างออกมาแสดงทัศนะว่า ธุรกิจธนาคารดั้งเดิมกำลังจะถูก “เขย่า” หรือ disrupt จนล่มสลายหายไปหากไม่ปรับตัวให้ทันกับเทคโนโลยีที่ถาโถมเข้ามาอย่างไม่หยุดยั้ง ผู้เล่นหน้าใหม่มีศักยภาพที่จะ “โค่น” ธนาคารยักษ์ใหญ่ได้อย่างไม่ยากเย็น ฯลฯ ดังตัวอย่างข้อคิดเห็นของประธานสมาคมธนาคารไทยเมื่อไม่นานมานี้ –

“ปรีดี ดาวฉาย” กรรมการผู้จัดการ ธนาคารกสิกรไทย ในฐานะประธานสมาคมธนาคารไทย มองว่าปัจจุบัน เรื่องใหญ่สุดคือเทคโนโลยีที่เปลี่ยนพฤติกรรมของลูกค้า โจทย์ของธนาคารพาณิชย์จึงเปลี่ยนไป จะเห็นว่าลูกค้าใช้บริการธนาคารบนมือถือมากกว่าการทำธุรกรรมในสาขาถึง 5 เท่า ดังนั้นรูปแบบสาขาก็ต้องเปลี่ยนใหม่ตามพฤติกรรมผู้บริโภค ขณะที่มีคู่แข่งใหม่อย่างฟินเทค สตาร์ทอัพเข้ามา ซึ่งมีความคล่องตัวมากกว่าธนาคาร แต่ไม่ได้ถูกกำกับเข้มงวดเหมือนธนาคารพาณิชย์

“เชื่อว่า 10 ปีข้างหน้าธนาคารยังมีความสำคัญในระบบเศรษฐกิจ แม้ว่าจะมีการพัฒนาเทคโนโลยี มีผู้เล่นหน้าใหม่เข้ามาตัดตัวกลางในบริการบางอย่างออกไป แต่ธนาคารยังจำเป็น มีความน่าเชื่อถือในการให้บริการ แต่ต้องปรับตัวให้ทันกับเทคโนโลยีและพฤติกรรมผู้บริโภค ซึ่งคนที่ปรับไม่ได้อาจจะไม่ถึงขั้นต้องล้มหายตายจากไป เหมือนบางธุรกิจ เพราะไม่ใช่ว่าเราไม่ปรับตัว แต่ด้วยขนาดองค์กรที่ใหญ่อาจจะปรับได้ช้า ดังนั้นอาจจะต้องลดขนาดองค์กร หรือรวมกิจการ หรือสูญเสียความเป็นเจ้าของลงบ้างเพื่อให้สามารถแข่งขันในธุรกิจได้”

อย่างไรก็ดี ผู้เขียนเห็นว่ามุมมองของธนาคารดั้งเดิมเช่นนี้ถึงแม้จะมีส่วนถูก ผู้ให้บริการ “ฟินเทคสตาร์ทอัพ” ทั้งหลายโดยทั่วไป ในไทย ณ ปี 2017 ก็ยังไม่ได้เข้าใจธุรกิจบริการทางการเงิน หรือเข้าใจพฤติกรรมของผู้บริโภคที่เปลี่ยนแปลงไปอย่างถ่องแท้มากพอที่จะนำเสนอผลิตภัณฑ์ทางการเงินใหม่ๆ ที่ดีกว่าบริการเดิมๆ ของธนาคารจริงๆ ยังมิพักต้องพูดถึงการ “เขย่า” วงการธนาคาร

ผู้ประกอบการที่เรียกตัวเองว่า “ฟินเทคสตาร์ทอัพ” และโฆษณาตัวเองใหญ่โต หลายรายไม่ได้ทำอะไรที่ “ใหม่” และใช้ เทคโนโลยี “ยกระดับ” บริการทางการเงิน มากไปกว่าแค่ทำเว็บไซต์หรือเพจเฟซบุ๊กที่ดูง่ายกว่าเว็บไซต์ของธนาคาร เปรียบเทียบเงื่อนไขต่างๆ ของผลิตภัณฑ์ทางการเงินที่มีอยู่เดิมให้เห็นชัดเจน และ/หรือเผยแพร่บทความให้ความรู้เกี่ยวกับการบริหารจัดการเงิน

บางเจ้าไปไกลกว่านั้นด้วยการคำนวณอัตราดอกเบี้ยและค่าธรรมเนียมที่แท้จริง และกลั่นกรองผู้สมัครขอสินเชื่อชั้นแรกแทนธนาคาร (และทำรายได้จากส่วนแบ่งค่าธรรมเนียมหรือดอกเบี้ยที่ธนาคารเรียกเก็บจากลูกค้า หลังจากที่อนุมัติสินเชื่อแล้ว)

แต่ “ฟินเทค” เหล่านี้ถึงที่สุดแล้วก็ยังคงทำหน้าที่เป็น “ตัวกลาง” ให้กับสถาบันการเงิน ไม่ต่างจาก “นายหน้า” ทั่วไป ไม่ได้ออกผลิตภัณฑ์ทางการเงินอะไรของตัวเองมา “แข่ง” กับธนาคารแต่อย่างใด

ธนาคารยังคงมีอำนาจอนุมัติสินเชื่อและขายผลิตภัณฑ์ทางการเงินอื่นๆ อยู่เหมือนเดิม ผู้บริโภคต้องหัวเสียกับการจ่ายค่าธรรมเนียมจิปาถะต่างๆ ของธนาคารที่คิดมาตลอดว่า “แพงไป” แต่ไม่รู้จะไปร้องเรียนกับใคร อย่างเช่นค่าธรรมเนียมในการโอนเงินข้ามสาขา ค่าทวงหนี้ ค่าบัตรหาย ค่าธรรมเนียมรักษาบัญชี ฯลฯ

ลองมาดู Simple ผู้ประกอบการ “ฟินเทค” จากสหรัฐอเมริกา ที่กำลังใช้เทคโนโลยีอย่างชาญฉลาดเพื่อ “แข่ง” ในทางที่ “เขย่า” วงการธนาคาร

ผู้ก่อตั้ง Simple เล็งเห็นว่า ผู้บริโภคทางการเงินโดยเฉพาะคนรุ่นมิลเลนเนียล มีความคุ้นเคยกับการทำธุรกรรมต่างๆ ผ่านโทรศัพท์มือถืออย่างต่อเนื่อง อยากได้บริการทางการเงินที่ “เข้าใจง่าย” และ “เป็นมิตร” ในยุคที่ผลิตภัณฑ์ทางการเงินซับซ้อนขึ้นเรื่อยๆ และผู้บริโภคต้องปวดหัวกับ “การจัดการเงิน” ของตัวเองมากขึ้น จากแรงกดดันต่างๆ ในชีวิตยุคที่ทุกคนต้องพึ่งตนเอง

การที่คนคุ้นเคยกับการใช้บริการทางการเงินผ่านโทรศัพท์มือถือมากขึ้นเรื่อยๆ ยังนับเป็นโอกาสอันดีที่ผู้ให้บริการจะ “ให้คำแนะนำ” โดยตรงกับผู้บริโภคแต่ละคนผ่านแอพพลิเคชั่น ไม่ว่าจะเป็นวิธีที่จะช่วยให้ผู้บริโภคมีชีวิตทางการเงินที่ดีขึ้น เช่น ช่วยให้เขาหรือเธอสามารถออมเงินได้มากขึ้น และในเมื่อผู้ใช้มือถือส่วนใหญ่เป็นคนรุ่นใหม่ที่ชีวิตการทำงานยังไม่เริ่มต้น หรือเริ่มต้นไปไม่นาน ผู้ให้บริการก็สามารถสอดแทรกบทเรียนทางการเงินที่มีประโยชน์ต่อการก่อร่างสร้างตัวระหว่างการให้บริการ

โดยเน้นการออกแบบเนื้อหาที่เข้าใจง่าย เข้าใจพฤติกรรมของผู้บริโภคแต่ละคนจากข้อมูลการใช้แอพพลิเคชั่น และมี user interface ที่ใช้ง่ายและเป็นมิตร

Simple เป็นบริการธนาคารผ่านมือถือและออนไลน์ (mobile/online banking) ก่อตั้งปี ค.ศ. 2009 ในสหรัฐอเมริกา โดยให้บริการบัญชีออมทรัพย์ (โดยให้ดอกเบี้ย 0.01% ต่อปี) บัตรเดบิตผูกกับบัญชี แอพพลิเคชั่นมือถือ และบริการผ่านเว็บไซต์ เงินฝากในบัญชี Simple ดูแลโดยธนาคารพันธมิตรสองแห่ง ได้แก่ Bankcorp Bank และ Compass Bank (Compass Bank เป็นบริษัทในเครือของ BBVA สัญชาติอเมริกัน ซึ่งซื้อกิจการ Simple ไปในปี ค.ศ. 2014) ลูกค้าสามารถฝากเงินสดผ่านเครือข่ายของธนาคารพันธมิตรกว่า 55,000 เครื่อง

จุดต่างของบัญชี Simple เมื่อเทียบกับบัญชีธนาคารทั่วไป คือ ไม่มีการคิดค่าธรรมเนียมใดๆ ทั้งสิ้น เนื่องจากออกแบบแบบจำลองทางธุรกิจมาตั้งแต่ต้นว่าจะต้องเรียบง่ายและลดค่าใช้จ่ายของลูกค้าให้ได้มากที่สุด

บริษัทประกาศว่าแบบจำลองทางธุรกิจดั้งเดิมของธนาคารที่คิดค่าธรรมเนียมต่างๆ มากมายนั้น สร้างความสัมพันธ์ที่ “เป็นปฏิปักษ์ต่อกัน” ระหว่างธนาคารกับลูกค้า – ปกติธนาคารจะได้กำไรเมื่อลูกค้าทำ “ผิด” อะไรสักอย่าง เช่น โดนหักค่าธรรมเนียมยอดเงินฝากต่ำ (low balance fees) เพราะใส่เงินไม่พอในบัญชี เป็นต้น

ในทางตรงกันข้าม ลูกค้า Simple ไม่ต้องจ่ายค่าธรรมเนียมใดๆ เลย ไม่ว่าจะเป็นค่ารักษาบัญชี ค่าดูแลบัญชี ค่าธรรมเนียมบัตรเดบิตประจำเดือน ค่าธรรมเนียมเงินเบิกเกินบัญชี (overdraft) ค่าธรรมเนียมโอนเงินจากตู้เอทีเอ็มข้ามเขต ฯลฯ กรณีเดียวเท่านั้นที่เจ้าของบัญชี Simple จะต้องจ่ายค่าธรรมเนียม คือ ถ้าหากเจ้าของเอทีเอ็มนอกเครือข่าย (ที่ผู้ใช้ Simple ไปใช้บริการ) คิดค่าธรรมเนียม บริษัทก็จะส่งต่อค่าธรรมเนียมนั้นมายังลูกค้า

แล้ว Simple ทำกำไรจากไหน? บริษัทมีรายได้จากการแบ่งส่วนต่างดอกเบี้ยของธนาคารพันธมิตร และส่วนแบ่งค่าบริการการใช้บัตร (interchange fee หมายถึงค่าธรรมเนียมที่ร้านค้าจ่ายให้กับธนาคารผู้ออกบัตรนั้นๆ) จากธนาคารพันธมิตรเช่นกัน

ด้วยวิธีนี้ Simple เชื่อว่าเป็นระบบที่ทำให้ผลประโยชน์ของบริษัท “สอดคล้อง” ตรงกัน (align) กับผลประโยชน์ของลูกค้า

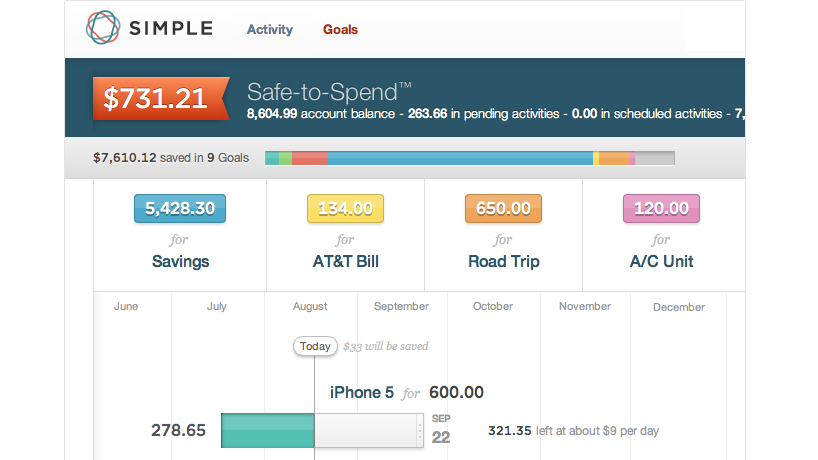

นอกจากบัญชีไร้ค่าธรรมเนียม จุดเด่นของ Simple อีกประการที่ทำให้บริษัทได้รับความนิยมสูงมาก คือ แอพพลิเคชั่นมือถือและเว็บไซต์ที่ใช้ง่าย และเสริมสร้างความรู้เรื่องทางการเงินไปพร้อมกับการให้บริการ ยกตัวอย่างเช่น ซอฟต์แวร์การเงินส่วนบุคคลของ Simple มีฟังก์ชั่น “Safe-to-Spend” แสดงผลการคำนวณยอดเงินในบัญชี Simple ที่ “ปลอดภัย” ที่จะใช้จ่าย โดยนำยอดเงินทั้งหมดในบัญชี หักด้วยเงินใน “เป้าหมาย” (Goals) ซึ่งผู้ใช้ตั้งเองได้อย่างเรียบง่าย (เช่น “ฉันอยากพาพ่อไปทานอาหารอร่อยๆ ใน 10 วัน จะเก็บเงินให้ได้ 500 บาท”) และเงินที่ผูกพันตามกิจกรรมที่มีกำหนด (scheduled activities) หมายถึงเงินในบัญชีที่จะต้องใช้ภายใน 30 วันข้างหน้า เช่น จ่ายค่าน้ำค่าไฟ ค่าเช่าบ้าน ฯลฯ

ฟังก์ชั่น Safe-to-Spend คำนวณเงิน “ปลอดภัย” ตลอดเวลาในเวลาจริง ผู้ใช้ไม่ต้องเปิดโปรแกรมตั้งงบประมาณอย่างซับซ้อนหรือติดตามรายละเอียดของค่าใช้จ่ายทุกอย่าง นอกจากนี้ ผู้ใช้ยังสามารถติดต่อขอคำแนะนำหรือแจ้งปัญหาการใช้บริการทางโทรศัพท์จากเจ้าหน้าที่ได้ 24 ชั่วโมง สัปดาห์ละ 7 วัน

Simple นับเป็นตัวอย่างอันดีของการบูรณาการ “ความรู้เรื่องทางการเงิน” (financial literacy) เข้าเป็นอันหนึ่งอันเดียวกันกับการให้บริการ และเป็นตัวอย่างของแนวโน้มการเคลื่อนจากแนวคิด “สถาบันการเงินหลัก” Primary Financial Institution (PFI) ของลูกค้า ไปยังแนวคิด “แอพพลิเคชั่นการเงินหลัก” Primary Financial Application (PFA) ในอนาคต ซึ่งเป็นวงการที่มีโอกาสยกระดับการเสริมสร้างความรู้เรื่องทางการเงินอีกมากมาย โดยเฉพาะการผนวก big data ของพฤติกรรมผู้บริโภค และการระบุตำแหน่งจากดาวเทียมในเวลาจริง มาให้คำแนะนำทางการเงินที่ตรงต่อความต้องการของผู้บริโภค ในทางที่เหมาะสมกับสถานที่และเวลาด้วย ยกตัวอย่างเช่น ทันทีที่เราเดินเข้าร้านอาหารหรู แอพพลิเคชั่นก็อาจขึ้นคำเตือนว่า ระวังนะ! คุณใช้งบกินอาหารนอกบ้านหมดแล้วในเดือนนี้

นี่คือตัวอย่างของ “ฟินเทค” ที่เป็นประโยชน์และมีศักยภาพที่จะ “เขย่า” วงการธนาคารดั้งเดิมได้อย่างแท้จริง.